奇安信四年半累亏32.53亿盈利遥遥无期 应收账款超20亿同比翻倍

齐向东创立的奇安信(688561.SH)光环逐渐褪去。

奇安信成立于2014年,由原奇虎360总裁齐向东创立。2020年7月22日,成立仅6年,奇安信就冲上了科创板。在网络安全备受关注的背景下,火速上市的奇安信收获了无数光环。

然而,上市之前的两大突出问题,在上市后依旧突出。

近日,奇安信披露了2021年半年度报告。今年上半年,公司实现归属于上市公司股东的净利润(简称净利润)-9.22亿元,再度亏损,其较去年同期增亏2.30亿元。

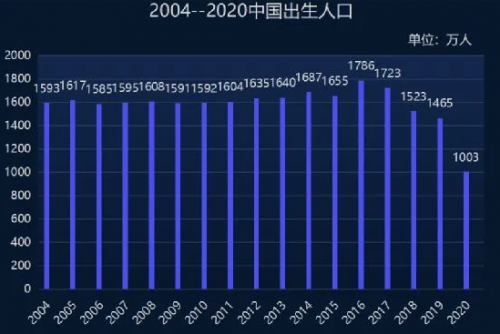

公开数据显示,2017年至今年上半年,奇安信已经累计亏损32.53亿元。奇安信的扭亏为盈似乎遥遥无期。

备受关注的应收账款顽疾,奇安信似乎没有丝毫改善,反而有愈演愈烈之势。截至今年6月底,公司应收账款账面价值为20.07亿元,占当期营业收入的137.84%,同比接近翻倍。

二级市场上,奇安信的表现平平。上市之初,其股价为142.66元/股,今年8月12日,其股价为96.68元/股,累计下跌32.23%。

上半年再亏损9.22亿

奇安信处于亏损状态,且亏损程度在加剧。

根据半年报,今年上半年,奇安信实现营业收入14.56亿元,去年同期为10.07亿元,同比增加4.49亿元,增幅为44.54%。公司实现的净利润为亏损9.22亿元,去年同期为亏损6.92亿元,同比增加亏损2.30亿元,增亏幅度为33.17%。公司实现的扣除非经常性损益的净利润(简称扣非净利润)为亏损9.70亿元,去年同期亏损7.13亿元,同比增加亏损的金额为2.57亿元,增亏幅度为35.89%。

实际上,不只是今年上半年亏损,近年来,奇安信持续亏损。

奇安信成立于2014年,至今已有7年,2020年7月登陆A股市场。

公开数据显示,2016年至2019年,公司实现的营业收入分别为6.56亿元、8.21亿元、18.17亿元、31.54亿元,其中,2017年至2019年的同比增长率为25.11%、121.22%、73.61%,均为快速增长。2016年至2019年,公司实现的净利润分别为-1.24亿元、-6.30亿元、-8.72亿元、-4.95亿元,2017年至2019年的变动幅度分别为-409.98%、-38.41%、43.22%。

2017年至2019年,公司实现的扣非净利润分别为-6.40亿元、-9.61亿元、-6.88亿元,同样为连续亏损。

2020年,上市第一年,奇安信实现的营业收入为41.61亿元,同比增长31.93%,净利润、扣非净利润分别为-3.34亿元、-5.39亿元,仍然为亏损。

综上,2017年至今年上半年,奇安信累计亏损32.53亿元。剔除政府补助等非经常性损益后,其净利润累计亏损37.98亿元。

长江商报记者发现,奇安信在IPO阶段,市场就质疑其扭亏时间漫长。从过去几年的经营数据看,奇安信的营业收入表现为快速增长,但净利润、扣非净利润持续亏损。截至今年6月底,公司未分配利润为-34.21亿元。

针对今年上半年亏损加剧现象,奇安信解释称,网络安全产品及技术研发以及销售和服务网络的搭建完善需要大量投入。公司选择了高研发投入且人员快速扩张的发展模式,为建设研发平台、布局“新赛道”产品、提升攻防竞争力、建立全国应急响应中心,公司进行了大量投入,包括人员费用等。

奇安信的人员增长较快。去年6月底,公司员工总数为7004人,今年6月底为8187人,一年时间增加1183名。

作为一家技术驱动型企业,奇安信的研发投入较大。今年上半年,其研发投入为7.67亿元,同比增长40.40%,增速基本上与营业收入增速同步。今年6月底,公司研发人员数量为2938人,占员工总数的35.89%。研发人员薪酬为5.55亿元,较去年同期的4.65亿元增加约0.90亿元。研发人员平均薪酬18.89万元,上年同期为17.45万元。

奇安信称,预计未来仍可能持续亏损,无法保证短期内实现盈利。

应收账款超20亿同比翻倍

研发驱动型企业,研发投入高并不意外,奇安信让人意外的是,销售费用畸高。

今年上半年,奇安信的亏损加剧,除了研发投入超40%外,销售费用快速增长也是重要因素。

半年报显示,今年上半年,奇安信的销售费用为8.19亿元,去年同期为6.13亿元,同比增加2.06亿元,增幅为33.65%。销售费用占上半年营业收入的56.25%,这一比例超过不少药企。

公司解释称,销售相关人员数量、薪资水平上涨导致薪酬增加,且较去年同期新增股份支付费用,此外,销售额增加导致相关业务费用增加所致。上半年,公司销售人员的薪酬总额为5.44亿元,去年同期为4.09亿元,同比增长33.01%。

实际上,奇安信的销售费用一直较高,且快速增长。2017年至2020年,其销售费用分别为4.31亿元、8亿元、11.18亿元、13.20亿元,分别占当期营业收入的比重为52.50%、44.03%、35.45%、31.72%,这一比例虽然逐年下降,但依然较高。

销售费用、研发投入双高,奇安信究竟是研发驱动还是营销驱动?

毫无疑问,研发投入和销售费用吞噬了利润,是奇安信持续亏损的重要原因之一。2017年至今年上半年,公司的销售费用、研发投入的累计数分别为44.88亿元、44.01亿元,合计达88.89亿元。

让人意外的是,这几年,公司投入的研发资金还低于销售费用。

应收账款居高不下是奇安信的顽疾,如今,这一顽疾不仅没有消除迹象,反而愈演愈烈。

截至今年6月底,公司应收账面账面价值为20.07亿元,占当期营业收入的比重为137.84%。去年同期,公司应收账款为10.96亿元,同比增加9.11亿元,增幅为83.12%。

今年初,公司应收账款账面价值为18.59亿元,今年6月底较年初不仅没有减少,反而增加1.48亿元。

2019年底,公司应收账款账面价值为12.97亿元,2020年6月底为10.96亿元,减少了2.01亿元。

对比发现,今年上半年,一直备受诟病的应收账款问题不仅未能有效解决,反而有扩大之势。

二级市场上,奇安信的股价已经没有了安全边际。

上市一年零一个月,公司股价经历了三次较为明显波动。上市之初,其股价最高达142.66元/股,三个月后,也就是去年10月29日下探至84.52元/股。随即反弹,今年1月6日冲高至140.83元/股,紧接着是下行,今年4月12日跌至87.65元/股。横盘整理近三个月,7月初开始上涨,7月14日最高达130.29元/股,然后快速回落。今年8月12日,股价为96.68元/股。

K线图显示,虽然有三次波动,但高位时间短暂,下跌速度快,奇安信的股价多数时间处于下跌途中。

相关阅读

-

-

-

新世界New World水银有什么用? 新世界New World水银作用详解

新世界New World水银有什么用?水银是新世界里非常重要的材料,很多玩家都不知道怎么用更好,下面小编就...

2021-09-30 -

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

新世界New World城镇卡牌选哪些? 新世界New World城镇卡牌推荐

新世界New World城镇卡牌选哪些?城镇是需要一些卡牌来搭配才会更好用,很多玩家都不知道该怎么做,下面...

2021-09-29 -

-

新世界New World挖矿幸运值怎么提升? 提升挖矿幸运值的方法

新世界NewWorld挖矿幸运值怎么提升?新世界中一些矿石需要一定的幸运值才能采集,许多小伙伴不知道如何提...

2021-09-29 -

《新世界》New World装备怎么用? 新世界New World护甲装备详解

新世界New World装备怎么用?新世界里的护甲种类不多,但其搭配起来也有不少讲究,下面小编就带来新世界...

2021-09-29

精彩推荐

阅读排行

相关词

- 沃尔沃XC90

- 《新世界》New World前期开荒怎么玩? 新世界新手开荒技巧分享

- 《云顶之弈》11.196复苏怎么玩? 云顶之弈11.196复苏装备选择

- 《新世界》New World采集工具有哪些? 新世界采集工具种类介绍

- 《原神》铭记之旅活动怎么玩? 原神铭记之旅活动介绍

- 《原神》怎么改名字? 游戏中的原先的改名功能在派蒙处

- 《新世界》New World采集数量怎么增加? 弱效采集药水

- 《永劫无间》击苍穹价格一览 最新商城更新详情

- 中国能建于9月28日迎来在A股的首秀 中国能建大涨40%

- 阿里微信打破“僵局” 互联网“拆墙”进行时

- 中集集团发力新兴业务 10.84亿美元收购马士基集装箱资产

- 谱尼测试拟定增21亿与总资产相当 不断向外拓展业务边际

- 三利谱连续四季净利倍增 上半年研发投入增1.38倍

- 星源材质加速扩产产能或增7.4倍 拟定增募资60亿支撑扩产

- 金玉集团酒店“新零售”凭什么这么火

- Facebook杀入元宇宙 Facebook对元宇宙进行了定义

- 城市治理“方案”请查收 中关村论坛技术交易正式发布

- 羽臣股价9月28日盘中股价创年内新低 若羽臣首发股东太心急

- 险企屡现高管违规上岗 应如何构筑防止高管违规上岗的防火墙?

- 吉利控股向科技创新方向转型 李书福为什么要造手机

- 瞄准Switch Online 任天堂突围“三大之争”稳操胜券?

- 小草莓撬动乡村振兴大产业 特色农业助力乡村振兴

- 深冷股份月跌45%再遭四股东减持 上半年净利增转降

- 西藏珠峰拟豪募80亿布局盐湖提锂 铅铜涨价助推半年净利增2倍

- 赛托生物连续五年净利不及上市前 应付票据同比激增8倍

- 金鸿顺主业低迷实控人12.5亿卖壳 上市四年业绩低迷资本运作贫乏

- 券商整合再现百亿大单 新时代证券估值133亿溢价超三成

- 飞鹤星飞帆、优博瑞慕等8款热门奶粉深度评测,哪个更好?

- 谷歌打算将其云平台的抽成大幅降低 从原来的20%降至3%

- ICBE跨交会10月8日开幕,3天超百场选品/运营峰会即将开启

- 黄酒走出江浙沪还有几步 黄酒企业不断进行产品升级

- 多次备战未果 富友支付再闯IPO胜算能有多大

- 宝宝红屁屁怎么办?韩国kori in J island:选对洗护用品很关键

- 智能驾驶技术逐步实现商业落地的今天 核心技术发展如何?

- 探索OMO新故事 在线教培机构转战线下早教行得通吗

- 鹏欣资源“一”字跌停 已是公司的第三个跌停板

- 北京二手房市场降温 9月二手房成交量骤减超3000套

- 公牛集团收3亿元罚单 “插座一哥”控价获利优势消失

- 东北电力紧张已经持续数日 是否与能耗“双控”有关?

- 揭开化妆品分装售卖的秘密 自制小样改装行为比比皆是

- 曹操出行动作频频 合规扩张和运营平衡是难点

- 白酒板块出现逆市上涨行情 “点燃”上涨预期

- 凯盛新材正式登陆A股市场 创业板总市值近2万亿

- A股近200股跌停 经过调整的食品饮料等消费股则逆势起舞

- 国庆假期哪些路段高速容易堵车? 假期首日出城高峰突出

- 《原神》周年20问答案是什么? 原神周年20问答案分享

- 《原神》初试神机图文教程 原神初试神机玩法攻略

- 《破晓传说》莎兰的指导任务流程介绍 任务流程有哪些

- 《死亡循环》菲亚核爆怎么解? 菲亚核爆是非常重要的任务

- 《新世界》New World阵营有什么用? 新世界阵营作用详解

- 《破晓传说》追忆机器支线怎么做? 接任务条件是什么

- 《原神》派蒙的战力是多少? 原神派蒙的战力介绍

- 木林森签1.6亿植物生长舱合同 有望迎来市场份额的进一步提升

- 卫士通牵手世纪华通拓展游戏领域 业务扩张营收大幅提升

- 柘中股份8.16亿增资中晶半导体 利润过半来自投资收益

- 小熊电器优势渐失致扣非首降 促销费增40%营收下降

- 华谊兄弟8.7亿亏本出让英雄互娱15%股份 交易预计取得损益-177万

- 孟广才累计套现近5亿 净利降逾50%分红率猛升至219%

- 丁雄军出招市场化应对终端价差难题 茅台的巨大价差诟病

- 华鑫股份加速转型扣非增九成 持续优化业务结构转型升级

- 中海油拟回A募资350亿 油气净产量创新高推动新能源发展

- 灵活就业人员如何转职工社保? 灵活就业的医疗和养老必须一起交吗

- 生产旺季搞拉闸限电咋回事? 拉闸限电不是“自废武功”吗?

- 阴阳师妖怪之里点燃烟花怎么完成? 点燃烟花任务攻略

- 云图计划怎么选择合适的特种角色 最强特种角色选择推荐

- 洛克王国水灵石在什么地方? 洛克王国水灵石位置分布一览

- 暗魔领主武器哪个好 每个武器的技能都是不同的

- 王者荣耀金蝉怎么出装好? 王者荣耀金蝉技能介绍

- 第五人格凝缩的精华有什么用? 第五人格凝缩的精华作用一览

- 《哈利波特魔法觉醒》万圣节皮肤获取攻略 获取方法有哪些

- 《和平精英》伪装者怎么变身? 《和平精英》躲猫猫伪装者变身攻略

- 《少女前线云图计划》离散积分有什么用? 离散积分作用介绍

- 原神珊瑚宫心海武器选什么好? 珊瑚宫心海是偏向辅助的奶妈角色

- 《破晓传说》恩怨支线怎么做? 破晓传说恩怨支线完成方法指南

- 《破晓传说》秘密备份钥匙有什么用? 秘密的备份钥匙用法

- 立昂微不惧天量解禁股价年涨23倍 硅片需求强劲产品供不应求

- 东南网架加码新能源 核心技术支撑BIPV业务发展

- 浙江新能净利转增股价四个月涨4倍 加快产业布局

- 中电电机抛122亿重组转型清洁能源 三年置入置出百家公司

- 上海电力频频并购清洁能源占比过半 清洁能源已超过火电

- 精工钢构易主两年大股东质押率达96.86% 现金流净额暴露经营短板

- 57家上市银行半年盈利超万亿 贷款质量稳中向好

- 有机产业让“朱鹮之乡”从秦岭再度腾飞 力促生态经济双赢

- 富滇银行连续两年减值损失超利润4倍 计划今年完成上市辅导

- 建业集团增收不增利 千亿房企销售增速乏力负债近1486亿

- 格力地产免税受阻健康踩雷转型陷僵局 转型不佳净负债率167.94%

- 汉宇集团净利8年亿元徘徊股价过山车 经营难突破分红不手软

- 漱玉平民溢价5.5倍突围扩张 毛利率下降远低于药房四巨头

- 24只新基折戟 中小型机构该如何为新发基金“保驾护航”?

- 厦门农商行47笔股权二度登上拍卖台 厦门农商行IPO有多远

- 龙溪股份陷重组失利怪圈 龙溪股份9月27日股价迎考

- 65股收半年报问询函 *ST星星成为半年报问询回复“难产王”

- 币圈产业链风雨飘摇 全球虚拟货币泡沫可能接近尾声

- “十一”假期长线游价格下降 各家OTA加入到争抢客源的大军中

- 世界互联网大会前瞻数字文明 北京互联网发展指数居首

- 匹克体育获多家机构注资 2022年或提交A股上市申请消息再被传出

- 2021年国庆档现已进入倒计时 下一部“爆款”在哪

- 茅台掌门的控价接力赛 未来茅台价格走势如何

- 白醋杀死蚜虫最好办法 白醋可以杀死蚜虫吗

- 多省高耗能工厂遭遇限电停产 全省经济恢复态势良好

- 8岁男童玩干燥剂致眼睛失明 误食干燥剂怎么办?

- 《破晓传说》琳薇尔冰牢怎么学? 破晓传说琳薇尔冰牢学习方法介绍

- 《我的世界》潜影贝怎么刷新? 我的世界潜影贝刷新机制介绍

- 《英雄联盟》9月26号维护到几点? lol9月26号维护时间介绍

- 《破晓传说》雪白绵软之物是什么? 破晓传说雪白绵软之物解析

- 《破晓传说》好感度有什么用? 破晓传说好感度作用介绍

- 《破晓传说》矿石刷新时间多长? 矿石分布情况

- 《破晓传说》邪恶伊弗利特怎么打? 破晓传说邪恶伊弗利特打法攻略

- 《原神》2.1深渊队伍怎么配? 原神2.1深渊双人稳定满星阵容推荐

- 《破晓传说》好感度怎么刷? 破晓传说好感度速刷攻略分享

- 《鬼谷八荒》雷修技能怎么选? 鬼谷八荒雷修技能推荐

- 破晓传说二周目继承有什么? 二周目有什么继承下来的内容

- 《崩坏3》三个傻瓜去公园图文教程 线索是激活剧情热线索

- 作为宠业人,麦都详解最新国内外宠物营养研究现状

- 轮胎价格“明涨暗降” 海运成本上升导致我国近三成轮胎出口受阻

- 宝马将在沈阳追加投资250亿元 打造更多本土化产品

- 新款雅阁或10月上市 新车换装了大尺寸悬浮式中控屏

- 新型锂电池已经诞生 新型锂电池电动车5分钟充满电

- 丰田宣布紧急召回11万辆汽车 召回车辆生产日期为4月-8月

- 蜂享家——私域电商新的狂欢

- 蜂享家,行胜于言的财富之路

- 今天蚂蚁庄园答案是什么?蚂蚁庄园答案9月26日汇总

- 成语“一字千金”与下列哪位历史人物有关 蚂蚁庄园今日答案早知道9月26日?9月26日今日蚂蚁庄园答案最新

- 新买的床垫,该不该撕掉最外面的那层塑胶薄膜 蚂蚁庄园今日答案早知道9月26日?9月26日今日蚂蚁庄园答案最新

- 姐妹们的奇幻沙龙腾讯视频在线看 姐妹们的奇幻沙龙在线看地址

- 昕雯组合28分钟下班 昕雯组合晋级全运混双决赛

- 康辉第一次只为一个人播新闻 你好生活里科学家的精神

- 身边隐藏的微塑料 婴儿粪便中微塑料含量是成年人20倍

- 国庆节祝福语简短大全 国庆节祝福祖国繁荣昌盛的句子

- 2021祝福祖国的句子 国庆节祝福祖国文案说说 祝福祖国的话简短

- 孙俪为何叫军机天涯 孙俪军机是怎么回事?孙俪那个地方纹的什么名字

- 古天乐宣布宣萱怀孕了 古天乐老婆个人资料 古天乐宣布恋情

- 马龙靠一分一分坚持赢下比赛 马龙说与王楚钦搭档是互补

- 原来威震天才是社交天花板 两女孩因插队起争执威震天劝架无果退场

- 卓伟跟了12年的料是什么?卓伟爆12年大料是杨幂 卓伟爆过最大的料

- 电视剧暗房在哪里可以看?暗房网剧免费观看 暗房网剧百度云

- 李佳琦直播预告清单9.25 薇娅直播预告清单9.24

- 最后的赢家在线看地址 最后的赢家综艺在线观看

- 迪迦奥特曼全集免费播放 迪迦奥特曼中文版全集免费观看 迪迦奥特曼国语全集52

- 全网下架的网剧怎么看?已经下架的电视剧哪里可以看

- 如何找到下架的视频?什么网站可以看下架的电视剧

- 迪迦奥特曼下架 网友反馈迪迦奥特曼全网下架

- 你老公走了吗猫猫表情包 你老婆走了吗猫咪表情包

- 吃个桃桃表情包 风小逸表情包吃个桃桃 吃个桃桃表情包gif

- 杨幂发文宣布已复婚证据 刘恺威和杨幂复婚了吗最新消息

- 2021年死亡明星名单 2021去世的26位明星

- 《破晓传说》术技次数怎么刷? 破晓传说术技次数刷法推荐

- 《原神》心海阵容搭配心得阵容搭配 阵容不同点是什么?

- 死亡循环研究所电力任务详解 死亡循环研究所电力任务详解

- 原神稻妻角色战力排行 战斗力来进行排行是什么样的呢?

- 《金铲铲之战》北境之傲阵容推荐 金铲铲之战新版本上分攻略